국회 정무위원회 소속 자유한국당 김선동 의원(서울 도봉구을)은 지난해 기준 국책은행 파생상품거래액이 연간 877조 원 규모로 산업은행과 기업은행이 각각 739조 7193억 원, 137조 1997억 원에 달한다고 21일 밝혔다.

지난해 산업은행은 파생상품거래를 위해 금융공학실 전문인력 45명이 100% 자체헤지를 통해 위험관리를 하며, 연간 783억 원의 수익을 거둬 수익률은 0.0106%로 나타났다. 기업은행은 파생상품거래를 담당하는 실무직원이 29명으로 99.9% 자체헤지를 통해 위험관리를 하고 있으며, 연간 수익 161억 원과 수익률 0.01%를 올렸다.

파생상품거래는 위험성이 상당해 보수적·안정적으로 운용하다 보니 수익률 자체는 낮으나 거래금액이 워낙 커 상당한 수익을 거두고 있는 것으로 분석됐다.

이처럼 파생상품거래는 전문인력들이 대규모 거래를 통해 안정적으로 운용하는 도매형 저수익 형태가 일반적인 것으로 알려졌다. 김 의원은 이번 파생결합펀드(DLF) 사태처럼 소매형 금융투자상품으로 판매되면서 문제가 발생한다고 주장했다.

특히, 은행 일반창구에서 판매되는 사모형 상품들은 고객들이 수익률 지표도 확인하지 못하는 상황에서 안정적인 수익률로 포장돼 판매되면서 큰 혼란이 발생하게 된 것이라고 지적했다.

최근 라임자산운용 펀드 환매 중지 사태까지 발생해 파생결합상품 거래의 위험성이 연일 도마에 오르며 규제를 대폭 확대해야 한다는 목소리가 커지고 있다.

김 의원은 "규제의 틀을 바꾸지 않고서는 이번 DLF사태와 같은 유사사례가 재발할 수밖에 없는 상황"이지만 "글로벌 금융시장에서 여유자금을 안정적으로 운용하는 일반적인 상황까지 규제대상에 편입되는 일은 지양돼야 한다"고 말했다.

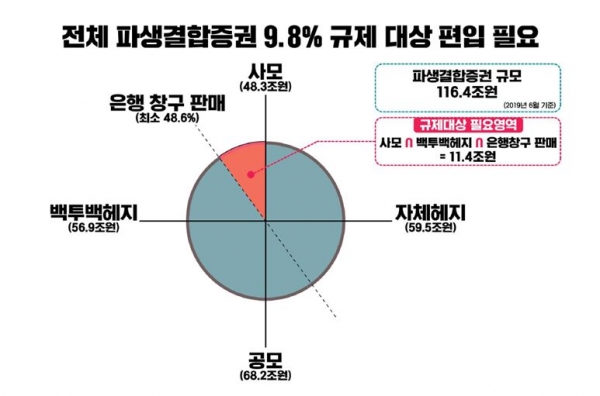

또한 "합리적인 규제방안으로 초고위험 파생결합상품 중 수수료만 지불하고 손쉽게 위험회피를 하는 ‘백투백헤지’, 공모 방식보다 규제 강도가 약한 ‘사모유형’ 상품, 안전한 상품으로 오인되기 쉬운 ‘은행창구’ 판매 행위에 대해서는 분명한 규제가 필요하다"고 입장을 밝혔다.

증권사, 자산운용사, 은행에서 일반 투자자들을 대상으로 판매되는 파생결합증권 규모는 올해 6월 말 기준으로 116조 4000억 원 정도이며, ‘백투백헤지’, ‘사모유형’, ‘은행창구 판매’의 교집합이 되는 규제대상 영역은 최소 11조 4000억원으로 추산됐다.

김 의원은 “금융시스템 안정성을 위협하는 고위험 파생결합상품의 규제는 필요하나, 자칫 빈대 잡으려다 초가삼간 태우는 격이 될까 우려된다”며 “금융회사 불완전판매에 대해서는 일벌백계해 소비자보호 대책의 귀감으로 삼되 모험자본 활성화 사이에서 균형점 찾기 위해 합리적인 규제방안을 마련해야 한다”고 강조했다.

이석호 기자 financial@greened.kr